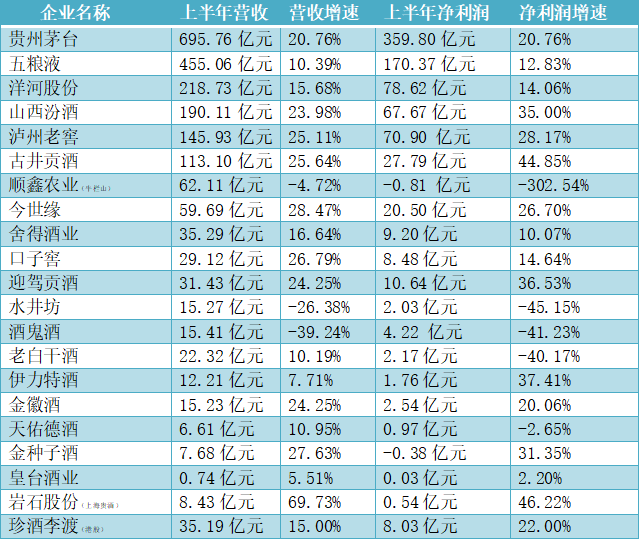

近日,白酒上市公司陆续公布上半年“成绩单”。截至8月31日,21家A股、港股白酒上市公司2023年半年报全部披露完毕。其中,贵州茅台、五粮液、泸州老窖、山西汾酒、今世缘、舍得酒业、口子窖、迎驾贡酒、洋河股份、金徽酒、古井贡酒等16家企业营收净利双增长;天佑德酒、老白干酒增收不增利;水井坊、酒鬼酒营收净利双降;金种子酒净利润亏损3781.47万元,但利润亏损实现收窄;顺鑫农业出现上市以来首次中报亏损,且净利润大降超300%。 专家表示,从数据看,虽然酒企业绩有一定分化,但行业整体保持稳定成长,绝大多数保持了营收利润持续增长。真考验可能在下半年,区域名酒业绩分化会更明显。白酒行业正步入加速竞争阶段,产区间、企业间及品牌间的竞争更加激烈,对酒企的发展提出更高要求。 注:该统计表中顺鑫农业、岩石股份为整体上市,业务范围包括但不限于白酒。珍酒李渡为香港上市公司。 “茅五洋泸汾”地位稳固 顺鑫农业、金种子酒亏损 中报显示,贵州茅台、五粮液业绩仍遥遥领先,洋河股份保住行业第三。 “茅五洋”分别实现营业收入695.76亿元、455.06亿元、218.73亿元,实现归属母公司股东的净利润359.80亿元、170.37亿元、78.62亿元。 上半年贵州茅台营收、净利润仍稳居首位,营收、净利增速均超20%。其中,茅台净利润为五粮液的一倍多。五粮液营收和净利增速近三年来逐年放缓,今年上半年两项增速均在营收排名前六家酒企中垫底。 随着山西汾酒加速追赶,洋河股份、山西汾酒和泸州老窖之间的竞争愈加激烈。其中,山西汾酒以23.98%的营收增速和35.00%的净利润增速领跑,泸州老窖以25.11%的营收增速和28.17%的净利润增速紧随其后,洋河股份以15.68%的营收增速和14.06%的净利润增速排名第三。三家企业都在积极调整产品结构,提升中高端产品的比重和毛利率。而汾酒营收虽然高于泸州老窖44亿元,但其盈利能力不及泸州老窖。 从21家白酒类上市公司来看,营收在100亿以上的有6家,分别是贵州茅台、五粮液、洋河股份、山西汾酒、泸州老窖、古井贡。营收出现同比下滑的只有3家公司,分别是顺鑫农业、水井坊、酒鬼酒。 净利润在60亿以上的有5家,分别是贵州茅台、五粮液、洋河股份、泸州老窖、山西汾酒。出现亏损的有2家公司,分别是顺鑫农业、金种子酒。净利润出现同比下滑的则有5家,分别是顺鑫农业、水井坊、酒鬼酒、老白干酒、天佑德酒。 营收保持两位数以上增长的有16家,保持20%以上增长的有10家。净利润保持两位数增长的有15家,保持20%以上增长的有11家。 白酒行业分析师、知趣咨询总经理蔡学飞认为,从整体来看,行业正向增长的趋势没有改变,特别是头部酒企多数呈现规模与利润的双位数增长,这说明名酒中高端、高端产品价格上升弥补了行业整体销量的缺失,中国酒行业结构性消费升级趋势仍在延续。 数据显示,2023年上半年全国白酒产量为209.7万千升,同比减少14.8%。产量下降,酒企营收和利润却出现较大增幅,表明产品整体价格有上涨,或中高端产品销售占比更大。 “酒企存货量普遍上涨,销售费用增幅明显,应收账款出现反弹,这些都说明行业分化趋势在加剧,行业普遍面临着库存过高、动销降低与价格倒挂等问题,其中名酒企依靠着商务、礼品与宴席等市场的刚性需求不断发展,并且不断下沉渠道,进一步挤压了区域酒企生存空间,区域中小型酒企经营困难,中国酒行业品牌、产能与产品集约程度进一步提升,行业发展进入深度调整周期。”蔡学飞分析说。 合同负债额下滑 白酒整体渠道库存仍处高位 今年上半年,库存高、价格倒挂成为白酒行业的普遍现象。白酒企业普遍采取先款后货的经营模式。半年报中,合同负债(预收账款)这一指标一定程度上反映着经销商的打款意愿。一般来说,合同负债可以起到业绩蓄水池的作用,是反应白酒公司经营情况的重要指标。 数据显示,多数酒企合同负债额较上年末下滑,甚至有酒企该项指标的下滑幅度达70%。对于合同负债下滑的原因,有酒企称,主要系上年末预收经销商货款本期发货符合收入确认条件结转收入所致;此外,经销商预付货款减少也是酒企上半年合同负债下滑的原因之一。 “合同负债可以看做是市场对于企业需求强弱的表现,今年上半年酒企合同负债的减少原因很复杂。”蔡学飞称,除了大家对于未来销售预期信心不足之外,确实是也有企业是出于去库存、稳价格、捋顺供需关系等方面的考量。 《2023中国白酒市场中期研究报告》显示,超50%的受访酒行业从业者认为上半年市场遇冷,整体渠道库存仍处高位。白酒专家、武汉京魁科技有限公司董事长肖竹青分析称,上半年,白酒市场库存高企,导致终端市场竞争加剧。很多白酒上市公司都有自己的业绩考核压力,可通过自己强势的市场支配地位和品牌地位向渠道压货,这是二季度一些白酒企业实现增长很重要的原因。真正的考验会在下半年,白酒上市公司管理层应该关注渠道库存及价格倒挂现象。酒企向渠道压货要注意力度和速度,让渠道有休养生息的过程。 从上市酒企的表现不难看出,白酒产业已经由增量发展时代进入到存量竞争时代。一方面,实力强劲的头部酒企在市场总体表现不佳的情况下,抵抗风险能力强,依旧能表现优异,甚至实现增长,市场越来越向头部酒企集中;另一方面,中小酒企、区域性酒企面临更大挑战,马太效应愈发明显,行业调整期正在到来。 白酒消费展现需求韧性 下半年考验酒企动销能力 对于2023年下半年,多家白酒企业充满信心。 泸州老窖表示,2023年下半年,公司将强化营销攻坚,聚焦一线业务数字化升级,不断提升营销服务保障能力,持续推动消费者建设数字化赋能,坚守市场健康良性,全力以赴促进销售扩张。此外,公司还将继续推进泸州老窖智能酿造技改项目等重大项目建设,加快数智酿造、智慧生产、文旅融合等布局,巩固和扩大泸州老窖在产能保障和品牌文化上的优势。 舍得酒业表示,2023年下半年公司将持续加强品牌建设,打造敏捷型组织,聚焦战略产品,加速全国化布局,大力发展优质经销商,加强市场基础建设及消费者培育。 水井坊则表示,下半年公司预期从第三季度开始营业收入恢复双位数成长,2023年全年公司预期净利润与营业收入同比2022年保持增长。 白酒行业在下半年的发展趋势受到市场关注。中信证券认为,白酒行业第二季度业绩整体平稳、符合预期。展望未来,预计头部白酒公司2023年全年任务压力已不大。中秋、国庆双节检验行业旺季动销,白酒消费有望展现需求韧性。 方正证券认为,随着基本面不断回升和中秋国庆旺季催化,白酒板块即将迎来战略性配置机会。高端白酒业绩确定性高,在白酒修复周期中均率先修复,目前估值具有安全边际。 面对即将到来的中秋、国庆旺季,不少酒企已经进入了备战状态。距离中秋国庆还有一个月左右,五粮液就已经提前做好货源及物流准备,将在营销推广、渠道政策、消费者培育等方面全力协助商家抢抓旺季销售。洋河股份的中秋开瓶促销活动更是提前到9月1日就正式拉开。舍得酒业也在积极筹备及推动中秋国庆双节营销活动,其目标是带动终端开瓶率和复购率提升。 肖竹青向记者表示,白酒面临结构性调整的大趋势,企业竞争的背后是此消彼长的关系,部分上市酒企目前已经出现了业绩增长乏力的情况。下半年,那些获得渠道支持、有效控制库存、有效实施价格管控的白酒品牌在销售旺季会获得更有质量的增长。一些区域酒厂将处于被动局面,需要努力把市场做深做透。白酒库存“堰塞湖”和价格倒挂将成为白酒行业分化的重要因素。 蔡学飞指出,长期看来,中国品质化升级消费趋势不可逆转,规模导向的中低端酒品牌必然要走向利润为主的新型增长模式。随着名酒上半年积极调整,以及国内消费复苏、消费者品质化消费进程加快,市场普遍对于下半年拥有文化、产区与品类优势的头部和区域强势名酒抱有乐观的态度,整个中国酒行业也在此轮挤泡沫中回归产业价值本源,从而促进行业高质量可持续发展。